- Ante los episodios de inestabilidad bancaria, la activación oportuna de mecanismos de control y respaldo, evidencian la salud del sistema financiero norteamericano.

- En el caso de México, la fuerte regulación bancaria minimiza riesgos y evita vulnerabilidades.

- Se debe poner atención y vigilancia a los mercados no bancarios y sobre todo a los no regulados.

Hay de quiebras a quiebras y de crisis a crisis. El temor por una posible crisis financiera estuvo en la mente de algunos el fin de semana pasado ante los problemas que tuvieron un grupo de bancos regionales norteamericanos. Sin embargo, la acción oportuna del gobierno de asegurar los depósitos de los clientes y no a los accionistas dio certidumbre al sector de manera inmediata. A raíz de estos acontecimientos, resulta oportuno evaluar qué tan frágiles o fuertes son los sistemas financieros, tanto el de Estados Unidos (EU) como el mexicano por las consecuencias que tendrían sucesos desestabilizadores más amplios a nivel mundial. No hay que pecar de exceso de confianza ante eventos como éste.

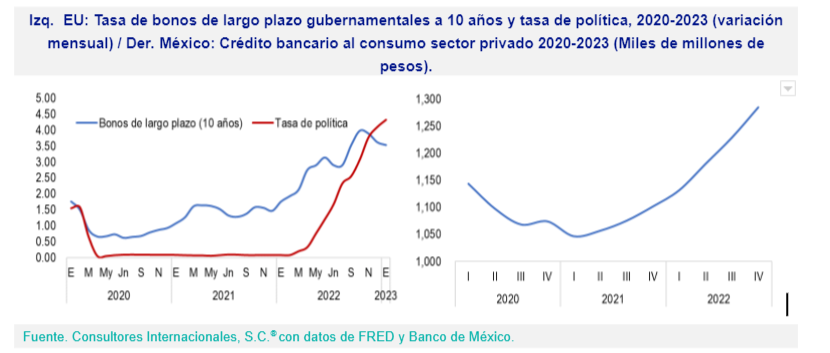

En el caso de Silicon Valley Bank (SVB) el problema surgió de la estrategia de canalizar a bonos del Tesoro de largo plazo (10 años) una buena parte de los recursos que no se colocaron en proyectos tecnológicos (sus principales clientes), de tal suerte que cuando las tasas de interés de corto plazo se incrementaron, estos bonos sufrieron una minusvalía. El banco se vio obligado a materializar la pérdida resultante lo que generó desconfianza y el retiro de recursos por parte de los ahorradores, lo que generó el problema de insolvencia.

Cabe señalar que los mecanismos de protección a los depósitos asegurados por la Corporación Federal de Seguro de Depósitos (FDIC, por sus siglas en inglés) tienen un límite determinado, los cuales se vieron sobrepasados por la naturaleza de los depósitos provenientes del boom del sector tecnológico producto de la pandemia; sin embargo, con la oportuna intervención de las autoridades financieras se pudo controlar el pánico y el posible contagio. La evidencia muestra una buena salud del sistema financiero norteamericano

Ahora bien, el verdadero problema del sistema bancario en EU no está en los bancos mismos, sino en el tipo de políticas regulatorias que permiten operaciones que no suelen sostenerse en el tiempo y que añaden riesgo al sistema financiero. Amén de que se han relajado los límites y condiciones llevando a eximir a ciertos bancos de una mayor vigilancia, de la ejecución de pruebas de estrés que evalúan la exposición al riesgo por parte de la autoridad. Lo anterior agrega fragilidad y vulnerabilidad al sistema financiero.

En lo referente al sistema financiero mexicano, es de destacar que las regulaciones sobre los bancos de cierta manera los aíslan de una posible vulnerabilidad a fenómenos y contagios como el descrito. Obligaciones de mantener capital respaldo (235% de coeficiente de cobertura de liquidez); pruebas de estrés generalizadas y mejores valuaciones de riesgos crediticios, de mercado, de operaciones e incluso reputacionales, permiten dar la relativa seguridad. De igual forma los niveles de capitalización y de ganancias y la diversificación de carteras, dan margen de maniobra. Vale incluir al IPAB como instancia aseguradora de depósitos.

En lo referente al sistema financiero mexicano, es de destacar que las regulaciones sobre los bancos de cierta manera los aíslan de una posible vulnerabilidad a fenómenos y contagios como el descrito. Obligaciones de mantener capital respaldo (235% de coeficiente de cobertura de liquidez); pruebas de estrés generalizadas y mejores valuaciones de riesgos crediticios, de mercado, de operaciones e incluso reputacionales, permiten dar la relativa seguridad. De igual forma los niveles de capitalización y de ganancias y la diversificación de carteras, dan margen de maniobra. Vale incluir al IPAB como instancia aseguradora de depósitos.

Donde se requiere dirigir la atención no es al sistema bancario, este se muestra sólido; sino al sistema financiero que integra otro tipo de entidades, que en muchos de los casos su regulación y operación no están suficientemente robustecidas. Instituciones financieras no bancarias han mostrado un importante crecimiento, ofrecen financiamiento sin mucho requisito, lo que resulta atractivo para algunos, pero constituyen una especie de mercado paralelo, que al no estar regulado eleva la vulnerabilidad del sistema; en tiempos recientes en México ya vimos ejemplos de quiebras de financieras, SOFOMES y otro tipo de entidades con las consecuencias en los mercados y en el público en general.

Los gobiernos encuentran dificultades para controlar operaciones financieras digitales y no reguladas; por ello, es necesario invertir en la normatividad, regulación y legislación de los sistemas financieros para prevenir riesgos futuros; al mismo tiempo en programas de información y capacitación a los usuarios del sistema financiero.

La anticipación y prevención es clave para el sostenimiento del sistema financiero en México y en el mundo.