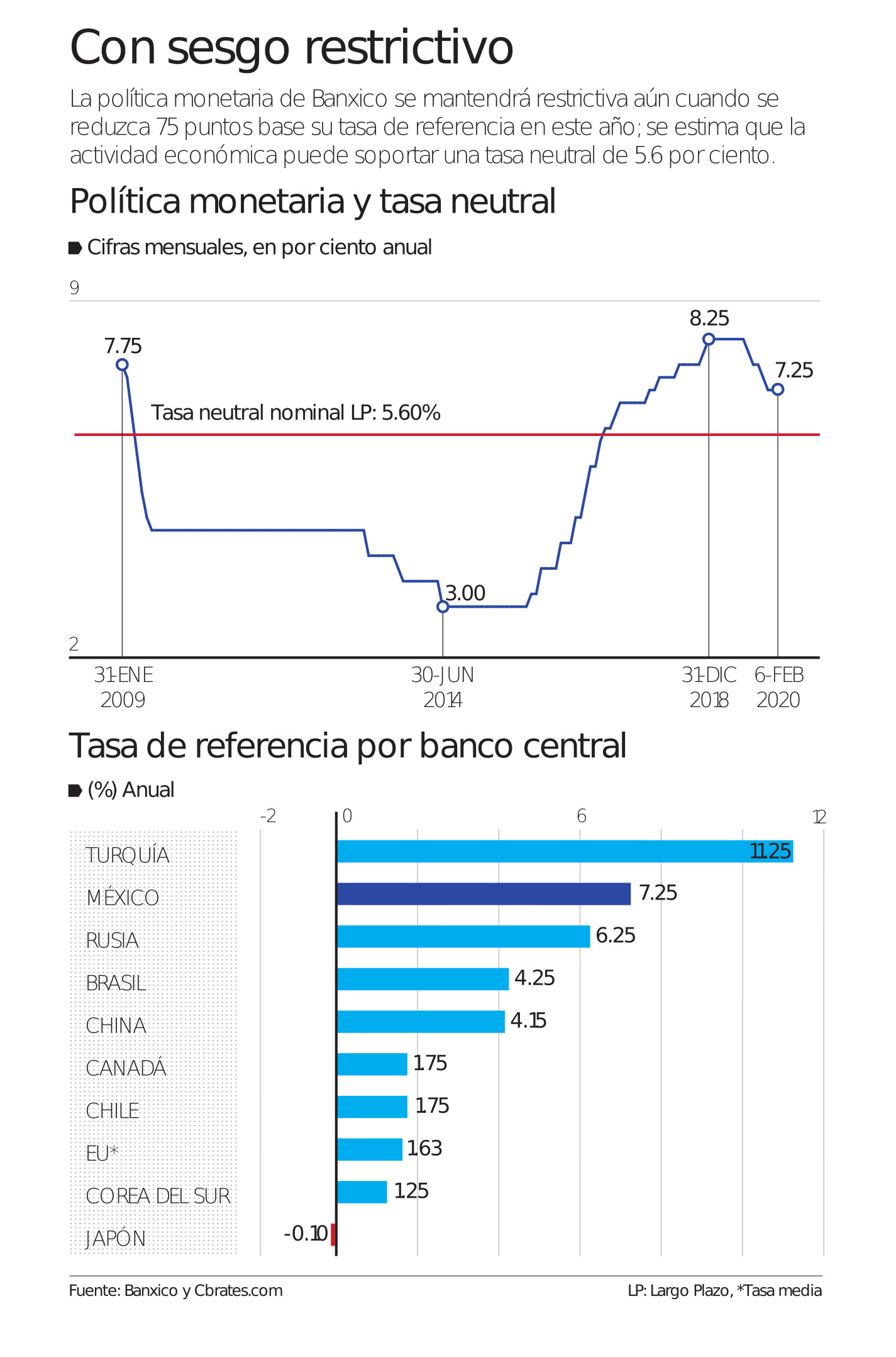

A pesar de que se espera que el Banxico reduzca su tasa de referencia en 75 puntos base durante todo el año, para cerrar en 6.5 por ciento, seguirá siendo elevada y por encima de su nivel neutral, que se considera restrictiva, y podría seguir repercutiendo negativamente sobre el crecimiento económico.

De acuerdo con el propio banco central, la tasa de interés neutral, aquella que no promueve, pero tampoco frena la actividad económica, es de 5.6 por ciento nominal en el largo plazo. Desde finales de 2016 la tasa de referencia se encuentra por arriba de su nivel neutral.

Alejandro Saldaña, economista en jefe de Ve por Más, señaló que espera que la tasa de Banxico cierre en 6.75 por ciento, un nivel todavía restrictivo para la economía.

“Esta tasa de 6.75 por ciento todavía se encuentra en lo que se considera un nivel restrictivo. En el mediano plazo, sujeto a los precios se mantengan estables y dentro del rango objetivo de Banxico, proyectamos que la tasa se ubicará en un nivel neutral, entre el 6.00 y 6.25 por ciento”, indicó.

Para Carlos González Tabares, director de análisis económico de Monex, Banxico bajará la tasa en 100 puntos base este año a niveles de 6.25 por ciento, pero se queda por encima de la tasa neutral que debería rondar el 5 por ciento.

“Seguiremos teniendo una de las tasas de interés más altas de los países emergentes, Brasil, por ejemplo, está en 4.5 por ciento. La tasa neutral debería estar cerca del 5 por ciento, sin embargo, también hay que reconocer que hay factores de riesgo que limitan bajar más las tasas de interés”, dijo González Tabares.

Analistas de Finamex indicaron que tasas de interés de alrededor de 6.75 o 6.50 por ciento reducen la postura restrictiva de Banxico, pero todavía la dejan por encima de lo que podría considerarse una postura monetaria neutral.

“Incluso, si la tasa de interés bajara a niveles inferiores a la tasa neutral, y si otros elementos que están inhibiendo el crecimiento económico, como el deterioro en la confianza o subejercicios del gasto del gobierno, no desaparecen, difícilmente habrá una reactivación sustancial y sostenida de las actividades productivas, principalmente de la inversión que fue el mayor lastre para el crecimiento económico durante 2019”, señalaron.

La caída que registró la economía mexicana durante 2019 fue producto de una combinación de factores desafortunados, entre ellos la incertidumbre y la contracción en los niveles de inversión, sin embargo, para el banco estadounidense de inversiones Wells Fargo, la elevada tasa de interés del Banco de México fue una de las principales causas de la contracción.

Principal freno

Jay H. Bryson, economista en jefe de Wells Fargo, destacó que existen muchas explicaciones para la contracción de la economía mexicana en 2019, y una de ellas es la alta tasa de interés del banco central, la cual cerró en 7.25 por ciento.

“Podemos señalar múltiples explicaciones para la fuerte desaceleración en México, siendo las altas tasas de interés una de ellas”, dijo el economista.

Uno de los fuertes críticos al elevado nivel de la tasa de referencia es el subgobernador Gerardo Esquivel, quien ha votado en múltiples ocasiones por recortes de magnitudes de hasta 50 puntos base.

Incluso, recientemente reiteró en su cuenta de Twitter que la tasa de interés real (tasa de interés nominal menos la inflación) en México es de las más altas en el mundo y eso tiene consecuencias negativas en decisiones de consumo e inversión.

“La tasa de interés real en México es por mucho la más alta dentro de un grupo amplio de países. Esto tiene implicaciones innegables en las decisiones de consumo e inversión de los agentes económicos”, indicó Esquivel.

Gustavo Rangel, economista en jefe para Latinoamérica de ING, señaló que durante dos años y medio Banxico ha seguido de cerca a la Fed de Estados Unidos, en un esfuerzo por mantener intacto el diferencial de tasas, pero consideró que la estrategia se ha vuelto muy difícil de justificar con el crecimiento del PIB atascado y la inflación en el objetivo. La postura actual, dijo, parece excesivamente restrictiva.